Obrigações Acessórias

As obrigações acessórias são documentos essenciais que as empresas devem apresentar ao Governo para comprovar o pagamento de impostos e o cumprimento das normas fiscais. Essas obrigações variam conforme o regime tributário da empresa, como lucro real, simples nacional ou MEI.

Cumprir corretamente essas exigências é crucial para evitar multas e problemas com a Receita Federal.

Tipos de obrigações acessórias dos regimes tributários

Cada regime tributário possui obrigações acessórias específicas que devem ser cumpridas em diferentes períodos ao longo do ano. Vamos explorar algumas delas:

- Obrigações acessórias do Simples Nacional

O Simples Nacional é voltado para pequenas e médias empresas, com obrigações tributárias determinadas pelo faturamento dos últimos 12 meses. Fazem parte da guia de recolhimento unificado os seguintes impostos: PIS, COFINS, CSLL, IRPJ, CPP, dentre outros. Ainda outros, são:

- DEFIS: declaração de Informações Econômicas e Fiscais, entregue até 31 de março.

- DAS: documento de Arrecadação do Simples Nacional, calculado mensalmente.

- DIRF: declaração do Imposto de Renda Retido na Fonte, enviada mensalmente.

- DESTDA: declaração de Substituição Tributária Diferencial de Alíquotas e Antecipação, para ICMS mensal.

- Outras obrigações: ECD (facultativa), EFD ICMS/IPI, Sefip/GFIP, ECF, RAIS, CAGED.

- Obrigações acessórias de lucro presumido

Lucro Presumido é o regime tributário que tem como principal característica simplificar a apuração dos impostos de uma empresa por meio de um percentual de presunção sobre o faturamento determinado pela Receita Federal e, assim, encontrar os tributos devidos sobre esses lucros

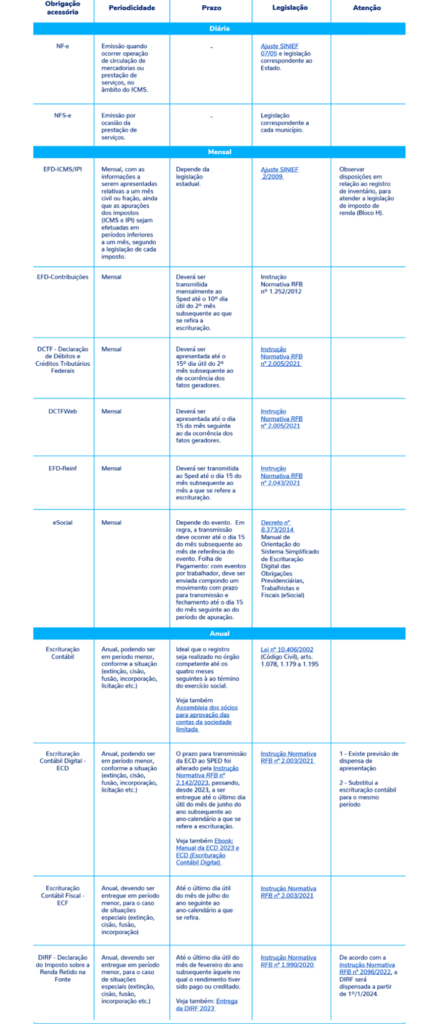

Tabela de obrigações acessórias do Lucro Presumido

Na tabela a seguir, relacionamos as obrigações acessórias mais importantes, para as empresas do lucro presumido, com a periodicidade e o prazo de sua apresentação.